Fiscalités générées par l’activité photovoltaïque et éolien

Rédigé par

René ADES

Catégorie

Fiscalités

Comme toute activité économique établie sur un territoire, l’éolien et le photovoltaïque génèrent également des recettes fiscales au niveau local, telles que les impôts fonciers, la contribution économique territoriale (CET) et l’impôt forfaitaire sur les entreprises de réseaux (IFER)…

Comme toute activité économique établie sur un territoire, l’éolien et le photovoltaïque génèrent également des recettes fiscales au niveau local, telles que les impôts fonciers, la contribution économique territoriale (CET) et l’impôt forfaitaire sur les entreprises de réseaux (IFER). En outre, il convient de prendre en compte la valeur locative cadastrale (qui “représente le loyer théorique annuel que le bien serait susceptible de produire dans des conditions normale à une date de référence” ) ainsi que les opportunités d’emploi. Dans un contexte où les finances des collectivités sont particulièrement restreintes, les responsables locaux pourraient envisager le développement de ces infrastructures comme une source de revenus supplémentaires. Selon une étude menée par Énergie Partagée, pour 1 euro investi dans un projet citoyen, 2,5 profitent au territoire. Ainsi, les projets citoyens sont 2 à 3 fois plus rentables pour le territoire que les projets privés.

Les différents type de recettes fiscales locales issues directement de l’éolien et le photovoltaïque

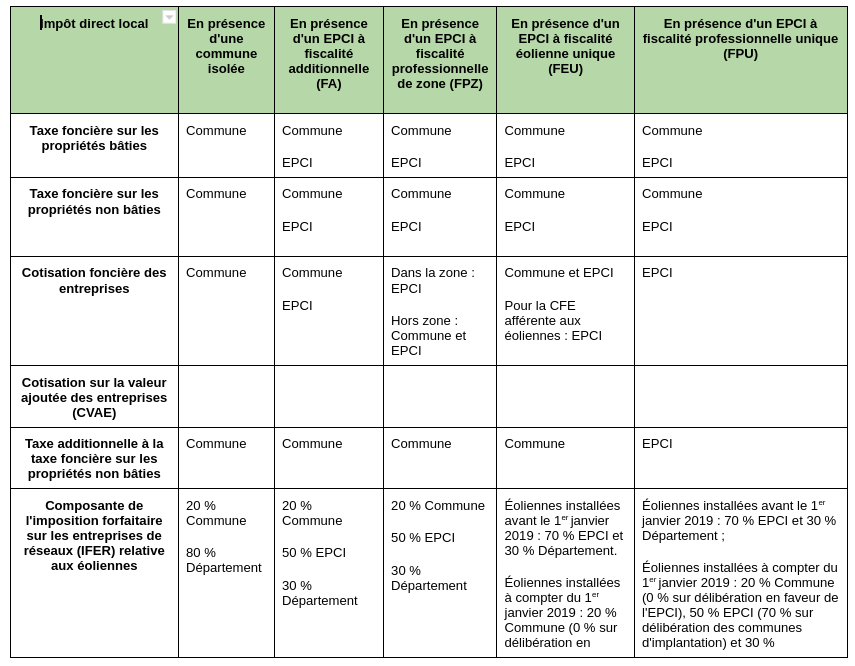

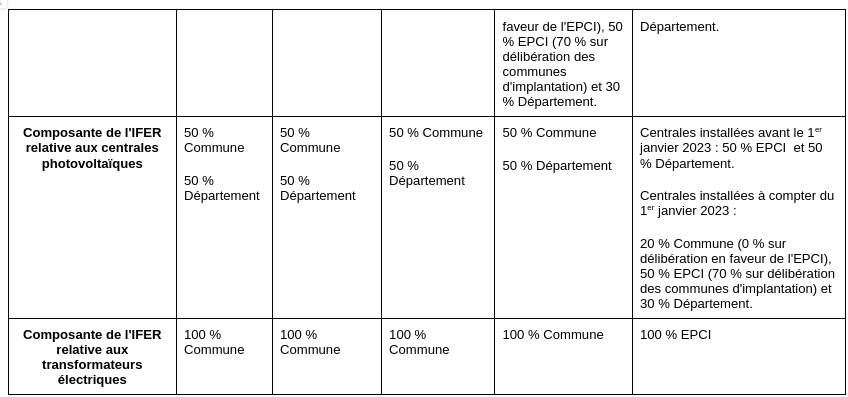

Étant considérées comme des entités économiques à part entière, l’exploitation de ces installations sur un territoire donné est sujette à un certain nombre d’impôts locaux versés par l’exploitant, comme pour toute entreprise.

- L’impôt forfaitaire sur les entreprise de réseaux

L’IFER se divise en différentes composantes selon l’activité en question, notamment la composante relative à l’éolienne et la composante relative aux centrales photovoltaïques. Les modalités d’application de cette taxe sont établies par l’article 1519 (D, F) du Code Général des Impôts. L’IFER est applicable uniquement aux installations dont la puissance électrique installée est supérieure ou égale à 100 kW. Le redevable est l’exploitant, peu importe son siège puisque seul compte le lieu où est situé le parc. L’IFER est due à compter du 1er janvier de l’année qui suit celle du raccordement. Elle ne bénéficie d’aucun mécanisme d’exonération.

La modification apportée par l’article 14 de la loi de finances rectificative pour 2022 à rééquilibré la répartition de l’IFER relative aux centrales photovoltaïques en faveur des communes faisant partie d’une intercommunalité à fiscalité unique. Ce nouveau partage s’applique aux centrales de production d’énergie solaire photovoltaïque installées à compter du 1er janvier 2023.

Dorénavant, dans une EPCI à FPU (fiscalité professionnelle unique), la répartition de l’IFER concernant les centrales photovoltaïques mises en place à partir du 1er janvier 2023 est la suivante : 50 % pour l’EPCI, 20 % pour les communes d’implantation et 30 % pour les départements. Les communes ont la possibilité de transférer une partie de cette somme à leur intercommunalité si elles le désirent. La répartition demeure inchangée pour les centrales photovoltaïques mis en service avant le 1er janvier 2023.

- La Taxe foncière sur les propriétés bâties

En règle générale, seuls les propriétaires sont tenus de s’acquitter de la taxe foncière. Toutefois, dans le cas de l’exploitation d’éoliennes (idem pour le photovoltaïque au sol), les exploitants, qui ne sont souvent pas les propriétaires des terrains mais titulaires de baux à construction ou de baux emphytéotiques, se voient appliquer les différentes taxes foncières en tant qu’usufruitiers, comme s’ils étaient les véritables propriétaires (conformément à l’Article 1400 du Code Général des Impôts). Il convient de noter que le propriétaire initial n’a donc plus à assumer la taxe foncière.

- La contribution économique territoriale

La contribution économique territoriale (CET) a été instaurée en remplacement de la taxe professionnelle qui a disparu au 1er janvier 2010, suite à la loi de finances de 2009 sur le budget de l’année 2010. Désormais, l’imposition appliquée aux activités économiques est subdivisée en deux composantes :

– la cotisation foncière des entreprises (CFE),

– la cotisation sur la valeur ajoutée des entreprises (CVAE)

Les dispositions concernant la CFE et la CVAE sont énoncées aux articles 1447-0 et suivants du CGI. Ces réglementations s’appliquent que sur les activités exercées à titre habituel, professionnelle non salariée en France, incluant ainsi l’exploitation des éoliennes et du photovoltaïque sur le territoire.

-

-

- La CFE

- La CFE

-

La CFE est prévue par l’article 1447 du code général des impôts. Elle est due pour l’année entière par le redevable. La CFE porte uniquement sur les biens assujettis à la taxe foncière (TFPB et TFPNB).

-

-

- La CVAE

-

La CVAE est applicable aux activités assujetties à la CFE et est proportionnelle au chiffre d’affaires du producteur. Les producteurs doivent respecter une obligation de déclaration pour cet impôt. Les producteurs générant un chiffre d’affaires inférieur à 500 000 € sont exemptés de l’obligation de déclaration et sont également exonérés de la CVAE. La loi de finances pour 2023 a réduit cette exemption de moitié dans le cadre de la suppression progressive de la CVAE. Contrairement à la fiscalité professionnelle perçue par les collectivités, la CVAE n’est pas soumise à un taux établi localement mais à un taux unique déterminé par la loi.

L’article 55 de la loi n° 2022-1726 du 30 décembre 2022 de finances pour 2023 supprime la CVAE en deux ans à compter de 2023 :

-

- pour l’établissement de la cotisation de CVAE due au titre de 2023, les taux sont divisés par deux ;

- à compter des impositions dues au titre de 2024, la CVAE est supprimée.

- Fiscalité de l’urbanisme

La taxe d’aménagement a pour objectif de faire supporter par le constructeur, dans ce cas l’exploitant, l’utilisation des équipements publics nécessaires à la réalisation de la construction. La taxe est déclenchée par la délivrance de l’autorisation d’urbanisme, c’est-à-dire le permis de construire requis pour l’implantation d’un parc.

La taxe d’aménagement est imposée une seule fois, à partir de l’obtention du permis de construire.

Répartition

Sources :

https://bofip.impots.gouv.fr/bofip/8322-PGP.html/identifiant=BOI-ANNX-000448-20230628

https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000046672429?isSuggest=true

https://amorce.asso.fr/publications/recettes-percues-collectivites-titre-fiscalite-eolienne-regles-generales-montants-repartition